- FANG+(ファングプラス)は米国の注目ハイテク企業10社に集中投資するインデックス

- 短期〜中期の成長株投資として魅力的だが、値動きが大きい

- 超長期投資では「原則固定」の構成銘柄が制約になる可能性

- 新NISAで運用する場合、オルカンなど分散型ファンドと組み合わせてリスク管理

iFreeNEXT FANG+インデックス(ファングプラス)は、米国の成長企業10社に投資するインデックスです。

特には、ここ数年の高いリターンが注目されて大人気となっています。

一方で、少数銘柄に集中投資するため値動きは大きく、リスク管理も重要です。

本記事では、FANG+の仕組みや構成銘柄、直近の運用成績に加え、新NISAでの活用法を解説します。

FANG+とは?|ハイテク成長株に集中投資

FANG+(ファングプラス)は、米国の代表的なテクノロジー企業や成長企業10社に投資するインデックス(株価指数)です。

名前の由来は、Facebook(現Meta)、Amazon、Netflix、Google(Alphabet)の頭文字「FANG」に、AppleやMicrosoftなどその他の企業をプラスすることから『FANG+』となっています。

・少数精鋭の構成銘柄

構成銘柄はたった10社だけです。大企業に絞り集中投資するため、分散効果は限定的です。

・🔎均等加重平均で投資

時価総額加重型とは異なり、全銘柄にほぼ同じ割合で投資するため、特定の企業に偏りすぎない点が特徴です。

FANG+の構成銘柄(2026年2月最新版)

FANG+は2026年2月現在、次の10社で構成されています。

| 銘柄名(英語) | 銘柄名(日本語) | 業種名 |

|---|---|---|

| NETFLIX INC | ネットフリックス | メディア・コミュニケーション |

| CROWDSTRIKE HOLDINGS INC – A | クラウドストライク | テクノロジー |

| PALANTIR TECHNOLOGIES INC | パランティア | テクノロジー |

| MICROSOFT CORP | マイクロソフト | テクノロジー |

| APPLE INC | アップル | テクノロジー |

| BROADCOM INC | ブロードコム | テクノロジー |

| ALPHABET INC-CL A | アルファベット | メディア・コミュニケーション |

| AMAZON.COM INC | アマゾン・ドット・コム | 一般消費財・サービス |

| META PLATFORMS INC CLASS A | メタ・プラットフォームズ | メディア・コミュニケーション |

| NVIDIA CORP | エヌビディア | テクノロジー |

業種としてはテクノロジーが6社、コミュニケーション・サービスが3社、一般消費財・サービスが1社と、主にIT・通信セクターに集中しています。

この集中投資は、成長性の高さやイノベーションを取り込む強みがある反面、テクノロジー業界全体の景気変動や規制リスクに影響を受けやすいという欠点もあります。

銘柄ごとの割合は均等に投資しますので、🔎定期リバランス時には各社10%のウェイトになり、その後の値動きで比率が変化していきます。

FANG+指数は定期的に構成銘柄の見直しが行われており、2025年12月のリバランスでサービスナウ(ServiceNow)が除外され、パランティア(Palantir Technologies)が新たに採用されています。

銘柄選定の特徴

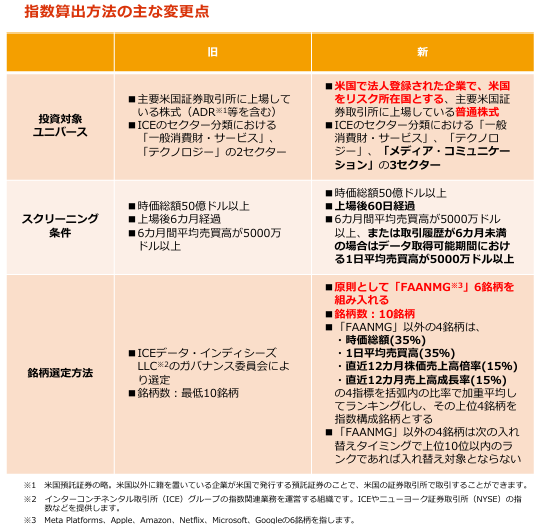

2022年12月の以下の変更により、FANG+は現在の銘柄選定ルールとなりました。

出典:大和アセットマネジメント株式会社 2022/12/12 指数算出⽅法変更のお知らせ

✅FANG+のこれまでの入れ替え履歴は別の記事で詳しく解説しています。

米国企業・セクター制限

FANG+は、米国で法人登録され、米国をリスク所在国とする企業のみを投資対象とする指数です。

また、対象銘柄は以下の3つのセクターに限定されます:

- テクノロジー

- メディア・コミュニケーション

- 一般消費財・サービス

原則固定銘柄(FAANMG)

FANG+の構成銘柄10社のうち、6社は原則固定銘柄として常に組み入れられます。

- Facebook(Meta)

- Amazon

- Apple

- Netflix

- Microsoft

いずれも米国を代表する巨大テクノロジー企業で、時価総額・流動性が非常に大きい6社です。

定期リバランス時の銘柄の入れ替えは、残り4社にのみ可能性があります。

残り4銘柄の選定ルール

原則固定銘柄以外の4銘柄は、3つのセクター内でランキング方式により選定されます。

具体的には、以下4つの指標をもとにスコア化し、総合順位の上位4社が構成銘柄として採用されます。

・時価総額(35%)

→ 企業規模の大きさ。市場での存在感を重視

・1日平均売買高(35%)

→ 株式の流動性。取引が活発な銘柄を評価

・直近12か月の株価売上高倍率(15%)

→ 成長期待を含んだ株価評価の指標

・直近12か月の売上高成長率(15%)

→ 実際の事業成長スピード

さらに、既存の銘柄がこのランキング10位以内に残っていると入れ替えが発生しない「トップ10維持ルール」が設定されています。

このためリバランス時に順位が変わったからといって、すぐに入れ替えとなるわけではありません。

エヌビディアは原則固定銘柄ではありませんが、ずっとランキング4位以内であるため、結果的に、FANG+設定時から現在まで採用され続けています。

iFreeNEXT FANG+の実績

iFreeNEXT FANG+インデックスは、FANG+指数に連動する代表的なインデックスファンドです。

基準価額データをもとに、FANG+の🔎騰落率を年ごとに算出し、一覧で整理しました。

✅iFreeNEXT FANG+ 年間騰落率

設定日である2018年1月末から、毎年1月末の円建て基準価額で算定します。

| 年月 | 基準価額(1月末) | 1年間騰落率 |

|---|---|---|

| 2018年1月末 | 10,000 | ― |

| ~2019年1月末 | 9,408 | -5.9% |

| ~2020年1月末 | 12,941 | +37.6% |

| ~2021年1月末 | 23,894 | +84.6% |

| ~2022年1月末 | 25,707 | +7.6% |

| ~2023年1月末 | 23,098 | -10.1% |

| ~2024年1月末 | 46,520 | +101.4% |

| ~2025年1月末 | 70,885 | +52.4% |

| ~2026年1月末 | 80,230 | +13.2% |

※iFreeNEXT FANG+インデックス公式サイトで公開されている時系列データ(日次CSVデータ)をもとに、期間ごとの騰落率を算出したものです。

年ごとの年間騰落率を見てみると、マイナスの年から+100%を超える年まで、値動きの幅が非常に大きく、安定して右肩上がりではないことがわかります。

それでもこの期間の平均年間騰落率は+35.1%と、順調に上昇しています。

前述の銘柄選定ルールに変更のあった時期からの約3年間に限れば、なんと+55.7%という驚異的な成長率です。

FANG+は新NISAに向いている?

FANG+は、ここ数年の成長が非常に高く、短期~中期の投資では注目度の高い成長株指数です。

一方で、新NISAは30年以上の超長期投資を前提としています。長期間にわたって企業や世界の状況がどうなるかは予測が難しく、現在トップ企業であっても将来の成長は保証されていません。

例えば、30年前の1995年当時の米国の主要企業はエクソンやコカ・コーラ、フィリップモリスが中心で、現在のFANG各社(Facebook/Meta、Amazon、Netflix、Google)はまだ存在していないか、創業期でした。

『FANG』各社の創業年

Facebook(現Meta):2004年

Amazon:1994年

Netflix:1997年

Google(Alphabet):1998年

FANG+は主要銘柄6社は「原則固定」とされていて、超長期投資の視点では将来的にリスクになり得ます。

「柔軟に構成銘柄を入れ替える」、「手数料が安い」といった、FANG+に類似した投資信託も増えてきており、FANG+がベストとは断言しづらい状況です。

こうした点から、数十年の超長期投資を前提としたNISA口座での投資には、注意が必要です。

まとめ|FANG+は高成長!”値動きの幅”には注意

FANG+インデックスはここ数年の圧倒的な実績から、成長力の高さが注目されています。

しかし、構成銘柄はわずか10社で、テクノロジー分野に偏っているため、🔎ボラティリティが高いのが特徴です。

「ハイリスク・ハイリターン型」の投資対象といえるでしょう。

S&P500や全世界株(オルカン)のような広く分散されたファンドは、比較的安定した値動きをする一方で、FANG+は値動きの幅が大きいため、投資比率には慎重さが求められます。

FANG+を活用するのであれば、集中投資するのではなく、S&P500やオルカンと組み合わせてリスクを分散しつつ成長性を取り入れる運用スタイルが有力です。🔎ポートフォリオの一部にFANG+を加えることで、安定と成長のバランスを取ることができます。

過去の成績だけで判断するのではなく、自分のリスク許容度をよく見極めて、無理のない範囲でFANG+を活用していきましょう。

【重要事項】 当記事は、各投資信託に関する情報提供を目的としたものであり、特定の金融商品の勧誘を目的としたものではありません。投資には元本割れのリスクや、市場の変動、為替レートの変動等により損失が生じる可能性があります。また、過去の運用成績は将来の運用成績を保証するものではありません。最終的な投資判断はご自身の責任において、十分な情報に基づいて行ってください。