FP2級保有の筆者が、相続税について解説します。

- 遺産が被相続人(受け取る人)に相続されるときは「相続税」が発生!

- 『3,000万円+600万円×法定相続人の数』までの遺産は、相続税が非課税に

- 実際に相続税を払うほど資産を持って亡くなる人は、10人に1人

2025年9月、「3億円の保険金が相続税で全滅!」というSNS投稿が話題になりました。

結論から言えば、これはごく一部の富裕層に起こる話であり、ほとんどの一般人には関係ありません。しかし、「自分は大丈夫」と思っていると、思わぬ落とし穴にハマるのが相続税です。

本記事では、このSNSの話題をきっかけに、FPの視点で「相続税とは何か」をわかりやすく解説します。

相続税を払わない一般人でも知っておくべき、控除の仕組みをまとめています。

相続税とは?

相続税とは、人が亡くなったときに財産を引き継ぐ際にかかる税金です。

相続の対象になるのは基本的に法定相続人(=家族)ですが、遺言があれば家族に限らず、指定した相手に相続させることも可能です。

まずは相続税の基礎として、法定相続人の仕組みと相続税の控除について解説します。

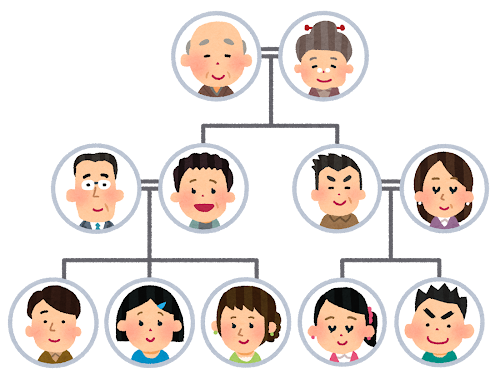

法定相続人とは|相続税計算における役割

法定相続人とは、遺言がない場合に相続を受けることが法律で決められている家族のことです。

基本的には、配偶者・子・親・兄弟姉妹に相続権があります。

遺言があれば、法定相続人以外の人に財産を渡すことも可能ですが、相続税の計算では法定相続人の人数が影響してきます。

遺言による法定相続人以外への相続は、例えば恩人やビジネスパートナーなどが考えられます。本当に他人でも良く制限はないので、極端な話、好きな芸能人に相続したいと遺言に書けば、それも効力があります。(相手に承諾してもらえるかはわかりませんが)

法定相続人の優先順位

配偶者・子・親・兄弟姉妹であれば誰でも法定相続人になるわけではなく、「配偶者+最も優先順位の高い人」までが法定相続人になります。

まず配偶者がいる場合、配偶者は必ず法定相続人になります。

配偶者の有無に関わらず、次に子・親・兄弟姉妹はこの順番に優先順位となっています。つまり子がいると、親や兄弟姉妹は法定相続人にはなりません。

| 優先順位 | 被相続人(亡くなった人)との関係性 | 法定相続人かどうか |

| 必ず法定相続人 | 配偶者 | いれば必ず法定相続人 |

| 第一順位 | 子 | 配偶者の有無に関わらず法定相続人 |

| 子が死亡している場合は第一順位 | 孫 | 子が死亡していると、代わりに法定相続人 |

| 第二順位 | 親 | 被相続人に子(孫)がいない場合には法定相続人 |

| 第三順位 | 兄妹姉妹 | 被相続人に子(孫)と親がいない場合には法定相続人 |

ポイントを補足すると

・同じ順位の中では、何人いたとしても全員が法定相続人(養子には制限あり)

・離婚したら、元配偶者は法定相続人にならない

・離婚して親権がなくても、子は法定相続人

法定相続人に該当しない家族に財産を遺したい場合は、遺言を書いておきましょう。

たとえば配偶者と子がいる人が、万が一のときには親にも遺したい場合などですね。

相続税の「基礎控除」の計算方法

法定相続人の人数は相続税の基礎控除額に影響します。これは遺言によって、法定相続人ではない人に相続する場合も同様です。

◆税金の控除額

税金を計算する際に差し引ける金額のこと。差し引いた残りの金額に税金がかかります

相続税は『3,000万円+600万円×法定相続人の数』を基礎控除することができます。

例1:配偶者+子ども2人で、法定相続人が3人

⇒3,000万円+(600万円×3人)=4,800万円を控除

例2:配偶者や子はなく親1人で、法定相続人が1人

⇒3,000万円+(600万円×1人)=3,600万円を控除

亡くなった人の資産がこの控除金額以下であれば、相続税は0円になります。

生命保険金の「非課税枠」と控除額の計算式

相続税には、基礎控除とは別に生命保険金の非課税枠という控除もあります。亡くなった人が契約していた生命保険金は、一定額まで控除することができます。

非課税枠の計算式は『500万円×法定相続人の数』です。

例:配偶者はなく子ども2人で、法定相続人が2人

⇒500万円×2人=1,000万円を生命保険金から控除

基礎控除とあわせて、この控除も使うことで、生命保険金の一部または全額が課税対象外になり、相続税の負担をさらに軽くできます。

まとめた例を1つあげます。

例:配偶者はなく子ども2人で法定相続人が2人、生命保険金が1,500万円+その他の財産が3,500万円

⇒生命保険金の控除 500万円×2人=1,000万円まで非課税のため500万円のみ課税対象

⇒相続税の控除 3,000万円+(600万円×2人)=4,200万円まで非課税。

生命保険金の課税対象500万円と、その他財産3,500万円をあわせて4,000万円のため、4,200万円以内に収まり非課税

生命保険金の控除も活用すれば、このぐらいの資産額でも相続税を0円にできます。

配偶者控除の仕組み|1億6,000万円まで非課税になる理由

相続税はかなりの金額まで控除されることが伝わったかと思いますが、実は配偶者への相続に限ってはさらに大きな控除があります。

ここまでの控除額の計算で、もし相続税の課税対象が0円にならなかった場合でも、そのうち配偶者への相続分は1億6,000万円まで非課税となります。

これは世代が変わらない相続(配偶者への相続)を優遇する制度です。

ここまで解説した基礎控除・生命保険控除に配偶者控除を組み合わせることで、ほとんどの場合、配偶者は相続税を支払わずに財産を受け取れます。

実際の配偶者控除は、「1億6,000万円」もしくは「法定相続分」のうち金額が大きい方です。

相続税は富の再分配

ここまで解説したように、相続税には多額の控除額があります。

実際の統計でも、相続税がかかるほどの財産を遺せるのは亡くなった人の10人に1人程度で、庶民の多くには関係のない税金です。

相続税の本質は、単に「亡くなった人から税金を取る」ことではありません。

むしろ富裕層から多くの財産を徴収して再分配し、社会全体の公平を保つ仕組みとして設計されています。

富裕層から不満の声があがるのは当然といえますが、一般人にとっては他人事ともいえる税金です。

相続税が3億円を超えるケース

ここで、冒頭であげた「3億円の保険金が相続税で全滅!」という話をあらためて考えてみましょう。

3億円の生命保険金が丸ごと相続税とは、一見ひどい話のように思えるかもしれませんが、これは一般人に起こりうる話ではありません。

このケースは、法定相続人の人数はわかりませんが「親から子への相続」とのことです。

相続税が3億円を超えるとなると、少なく見積もっても6億円以上の相続財産であったと考えられ、かなりの富裕層の話ですね。

この計算だけ見るとむしろ、亡くなった人は家族が相続税で困らないように、税額を逆算して生命保険金を掛けておいたと考えることができます。

まとめ|相続税の控除の仕組みと備え

この記事では、相続税の基礎控除や生命保険金の非課税枠など、控除の仕組みを解説しました。

今回は省略しましたが、居住用の土地は評価額が最大80%減額されるなど、相続税を減らすための制度はまだまだあります。

このように、多くの控除によって、一般的な資産水準の人が相続税を支払う必要はほとんどありません。つまり相続税は、富裕層から財産を徴収し社会に還元する「富の再分配」という重要な役割を担う制度なのです。

そこまでの資産がないとしても、不要な相続税を払うことにならないように、また相続でトラブルにならないように、控除の仕組みやポイントは覚えておきましょう!